Народный банк досрочно вернул всю госпомощь и развязал себе руки в вопросе распределения прибыли. На этом фоне «Курсив» решил вспомнить, какой дивидендной политики в целом придерживались владельцы значимых казахстанских банков на протяжении последних лет.

Спустя два года после провозглашения курса на новый и справедливый Казахстан власть добилась определенных результатов в деле возврата длинных дешевых средств, выданных банкам в прошлом десятилетии в рамках господдержки. На днях сразу два БВУ (Народный и Jusan) сообщили о добровольном досрочном возврате госпомощи.

Халык рассчитался с государством целиком. По информации банка, 8 апреля он перечислил Казахстанскому фонду устойчивости (КФУ, «дочка» Нацбанка) остаток в размере 182 млрд тенге по размещенному в Халыке депозиту. Ещё 68 млрд (из изначального тела в 250 млрд) банк выплатил КФУ двумя траншами в 2023-м. В пресс-релизе Халыка уточняется, что этот депозит был получен ещё Казкомом (ККБ) в 2015 году в рамках спасения ККБ и БТА и срок его погашения наступал в 2037-м. Однако из отчетности ККБ выясняется, что условия вклада были сильно изменены. Сначала он размещался на 10 лет (до 2025 года) под 5,5% годовых. Спустя два года, 4 июля 2017-го, ставка была снижена до ничтожной 0,1%, срок – продлен до 2037-го. А на следующий день, 5 июля, Халык закрыл сделку государственной важности по покупке идущего ко дну Казкома у Кенеса Ракишева (владел 86,1% акций ККБ) и фонда «Самрук-Казына» (10,7%).

В пресс-релизах Халыка от 08.04.2024 (о полном возврате госпомощи) и от 28.12.2023 (о втором транше в размере 40 млрд тенге) ситуация с дивидендами не упоминалась. Однако в релизе от 05.06.2023 (о первом транше в пользу КФУ) банк увязал эту выплату с намерением распределить прибыль в желаемом объёме. Дело в том, что в апреле 2023-го АРРФР выпустило постановление, регулирующее размеры дивидендов для банков, имеющих на балансе деньги, выделенные на их оздоровление из госбюджета, Нацфонда и Нацбанка. В мае акционеры Халыка решили направить на дивиденды 277 млрд тенге (из расчета 25,4 тенге на акцию). По новому законодательству банк при выплате дивидендов обязан досрочно вернуть госпомощь в той доле, которую она занимает в капитале банка, пояснил Халык в релизе от 05.06.2023. В банке добавили, что «первыми приступили к возврату госпомощи» по новым правилам и вернули 28,4 млрд тенге, или 10,26% от суммы дивидендов.

Возврат 250 млрд тенге Халыком доказывает эффективность прошлогоднего нововведения АРРФР. По логике, такие ограничения следовало ввести ещё в 2008-м, когда для спасения ряда крупных БВУ впервые распечатали Нацфонд, или хотя бы в 2017-м, когда Нацбанк во главе с Данияром Акишевым инициировал дорогостоящую (для налогоплательщиков) программу повышения финансовой устойчивости (ППФУ) для избранных игроков, получивших ликвидность на 15 лет под 4% годовых. Это как минимум не позволило бы акционерам выводить колоссальные суммы из банков (таких, например, как Jusan с его беспрецедентными льготами в прошлом, о которых «Курсив» подробно писал в материале «Чисто неорганически», №11-12 от 31.03.22). Однако в так называемом «старом» Казахстане не то что не было соответствующей политической воли – наоборот, есть ощущение, что кого-то наверху такое положение дел вполне устраивало.

Jusan заявил о возврате (долгожданном) части госпомощи 9 апреля. По информации банка, будучи «социально-ответственным казахстанским институтом и надежным партнёром государства» (цитата акционера Галимжана Есенова из пресс-релиза), Jusan досрочно выкупил у «Самрук-Казыны» субординированные облигации на 100 млрд тенге. В случае с этим возвратом постановление АРРФР никакой стимулирующей роли не играло, поскольку в документе регулятора исчерпывающе прописаны три источника получения госсредств на оздоровление (бюджет, Нацфонд, Нацбанк), наличие которых ограничивает сумму дивидендов. ФНБ как финансовый донор в этот список не входит. Скорее всего, здесь сработали договоренности между правительством и Есеновым, достигнутые в рамках «возврата активов Jusan в юрисдикцию РК» и позволившие экс-владельцу АТФБанка стать единоличным собственником Jusan.

Каким образом бонды Jusan оказались в портфеле ФНБ, в релизе банка не уточнялось. «Курсив» обратил внимание на эти бумаги в марте 2022-го из аудированного отчета Jusan за 2020 (!) год, опубликованного с 9-месячным опозданием. Они были выпущены в декабре 2020-го (номиналом 100 млрд тенге под 9% годовых на пять лет), а спустя пять дней Jusan купил АТФ у Есенова (без денег, по бартеру) и залил в его капитал 97 млрд тенге. Доход Jusan от этого нерыночного размещения составил 17 млрд тенге. В «Самрук-Казыне» нам тогда сообщили, что облигации были приобретены по решению правительства «для оказания позитивного влияния на стабильность финансовой системы», добавив, что «ведутся работы по пересмотру условий». Таким образом, на анонсированный «пересмотр» ушло два года времени и потребовалась смена акционера банка. Два последних года Jusan демонстрирует высокую «естественную» прибыль (в отличие от аномальных доходов 2019-го и 2020-го за счёт сделок по поглощению Цесны и АТФ). Возможно, для этого банка как «надежного партнёра государства» приоритетом в распределении прибыли в среднесрочной перспективе будет не выплата дивидендов единственному бенефициару, а дальнейшее погашение остальной госпомощи.

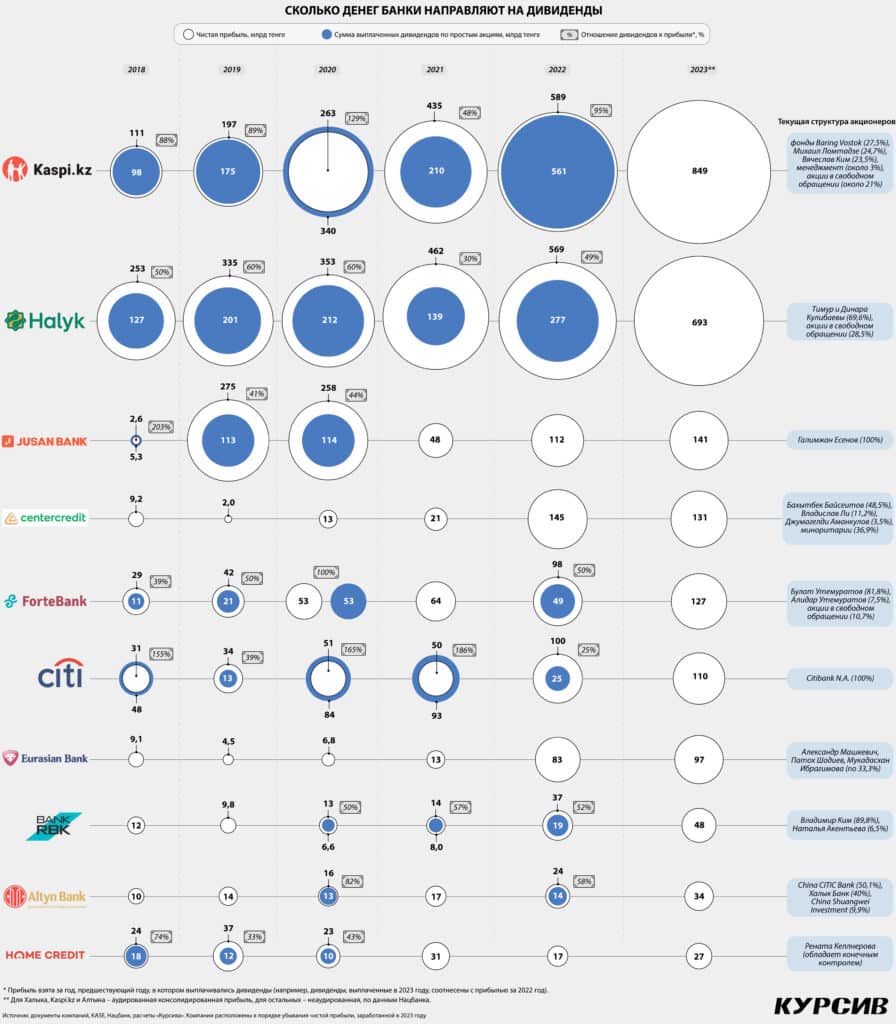

На инфографике «Курсив» изобразил дивидендные истории десяти ключевых БВУ за последние пять лет (без учета привилегированных акций). За периметром обзора остались: молодой по историческим меркам Freedom Bank, который пока ни разу не платил дивиденды; Нурбанк, которому почти не из чего их платить в силу очень скромной прибыли; государственные Отбасы и Bereke; небольшие иностранные БВУ. Заработанная банками прибыль соответствует указанному на инфографике году, а соотнесенные с этой прибылью дивиденды были выплачены годом позднее (для наглядности).

Помимо Jusan ограничивающая дивиденды господдержка остается на балансе у четырёх игроков: Bank RBK (в рамках ППФУ получил 244 млрд тенге), Евразийского (150 млрд), БЦК (60 млрд) и Нурбанка (47 млрд). Bank RBK платит дивиденды с 2021 года и в прошлом году досрочно вернул государству 13 млрд тенге. БЦК и Евразийский никогда их не платили (как и не блистали высоким финансовым результатом), однако в последние два года их прибыль резко возросла до очень существенных размеров. Получается, для государства сейчас выгодно, чтобы они начали её распределять. Возможно, на это надеются и миноритарии БЦК (акции банка торгуются на KASE). В 2022 году эта бумага подорожала на 61%, в 2023-м – на 53%, а с начала 2024-го – ещё на 64% (итого с 400 до 1600 тенге за акцию). Интрига разрешится 26 апреля на годовом собрании акционеров.