Компания Freedom Finance Global в сентябре запустила масштабное ежеквартальное исследование, посвященное малому и среднему бизнесу.

В нём анализируются ключевые бизнес-показатели, такие как изменения в выручке, персонале и размерах бизнеса. Также оцениваются доступность кредитов, барьеры, ограничивающие рост, и конъюнктурные вопросы, касающиеся ослабления рубля к тенге и формы оплаты. Кроме того, рассчитан собственный индекс деловой активности малого и среднего бизнеса.

Исследование основывается на комплексной методологии United Research Technologies Group. Оно опирается на базу исследований, проводимых IHS Markit (Великобритания), Европейской комиссией, Федеральной службой государственной статистики РФ и посвященных деловой активности бизнеса.

Метод сбора данных – телефонный опрос (CATI). В каждой волне исследования (ежеквартально) опрашиваются 500 представителей малого и среднего бизнеса производственных и непроизводственных отраслей. Отобраны субъекты бизнеса в сфере торговли, добывающей и обрабатывающей промышленности, сельского хозяйства, строительства и услуг. Выборка построена с учетом региональных квот – представленности бизнеса в 20 регионах Республики Казахстан (17 областей и три города республиканского значения), отраслевых квот и размера предприятий, отражающих количество субъектов бизнеса в генеральной совокупности и их вклад в ВВП страны.

В данном материале представлены итоги III квартала 2023 года.

Расширение бизнеса не является проблемой

Индекс деловых настроений состоит из четырёх основных субиндексов: «Продажи», «Кадры», «Кредиты», «Инвестиции». Наивысший показатель среди субиндексов зафиксирован в «Инвестициях» – 65,1 пункта. Он учитывает вопросы фактического и будущего расширений бизнеса и свидетельствует о том, что казахстанские бизнесмены в среднем больше масштабируют свою деятельность и/или планируют это сделать, нежели сокращают.

На втором месте оказался субиндекс «Кадры», который набрал 56,4 пункта. Он учитывает фактическое изменение персонала и планы по его расширению. Два других субиндекса – «Кредиты» и «Продажи» – насчитывают по 55 пунктов. В категории «Кредиты» учитываются ответы на вопрос о попытке получить банковский кредит за последние три месяца, графа «Продажи» отражает фактическое изменение и ожидания выручки.

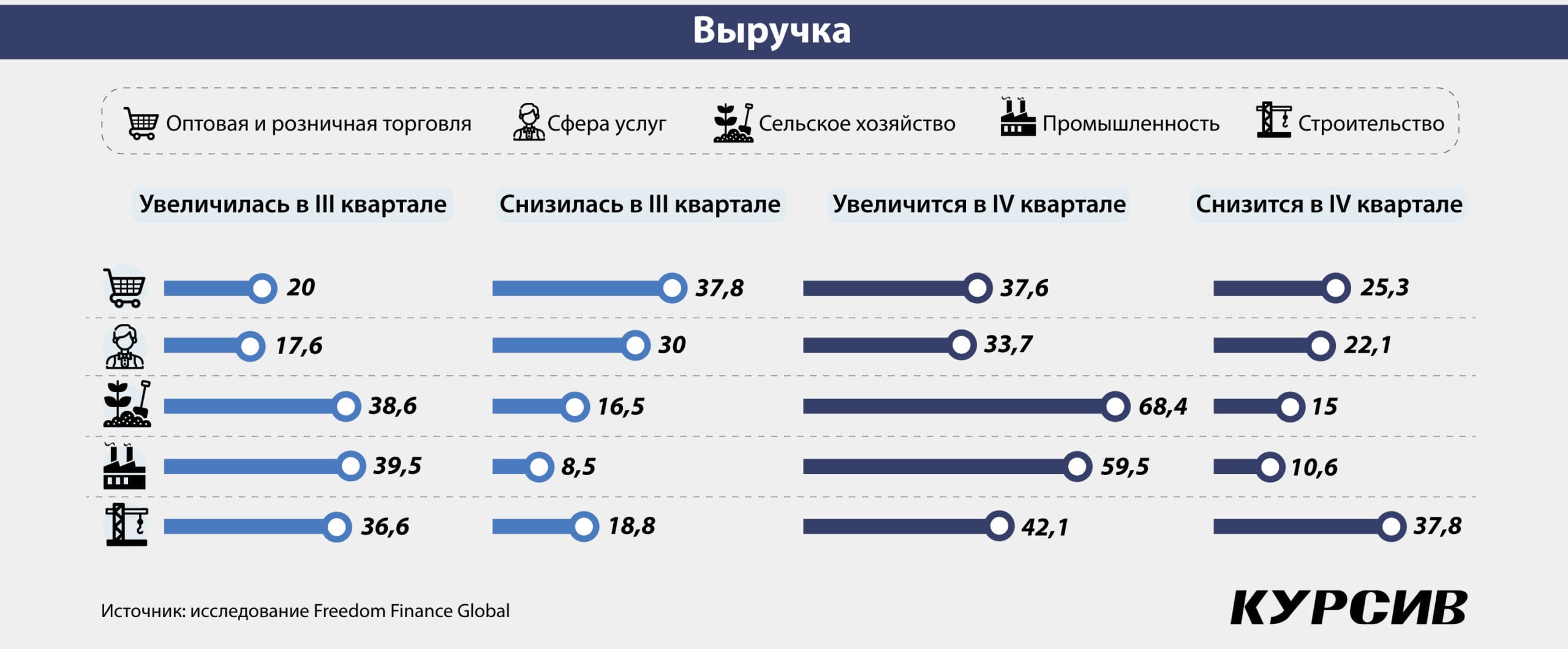

Обороты не изменились, но большинство ждёт роста

В вопросе выручки (оборотов) можно увидеть нейтральный ответ бизнеса касательно фактического её изменения за последние три месяца. То, что выручка предпринимателей увеличилась, отметили 28%, но в то же время 26% дали противоположный ответ, а ещё 44% заявили о её сохранении на прежнем уровне. По балансу этих цифр можно понять, что обороты бизнеса в целом не изменились. Однако, если смотреть на отрасли и размеры, то можно заметить значительные различия. Так, в промышленности выручка выросла у 40% компаний, тогда как снизилась лишь у 9%. Также неплохие результаты показали отрасли сельского хозяйства и строительства, в которых 39 и 37% компаний смогли увеличить обороты за последние три месяца. Но в сфере услуг, оптовой и розничной торговле наблюдается снижение выручки у 30 и 38% компаний соответственно. Рост прибыли в этих отраслях отмечают лишь 18 и 20% респондентов.

Также все хорошо у крупных компаний, но разница в результатах здесь не такая большая, как в разрезе отраслей. Среди них 37%, имеющих обороты более чем в 1,036 млрд тенге, смогли увеличить выручку в III квартале. Тогда как среди компаний меньшего размера таких успешных оказалось в диапазоне 27–29%.

Похожую картину можно увидеть и в размере персонала. Наиболее крупные компании в этом плане показали лучшие результаты. 45% фирм, имеющих от 101 до 250 сотрудников, смогли увеличить выручку. Тогда как лишь 24% компаний, имеющих до 15 сотрудников, могут похвастаться тем же.

В вопросе ожиданий роста выручки казахстанский малый и средний бизнес (МСБ) оказался оптимистичным. 47% респондентов ответили положительно на вопрос роста выручки в течение IV квартала, тогда как противоположный ответ дали 21%. Лучшие ожидания оказались в отрасли сельского хозяйства: целых 68% ожидают роста выручки. Отсюда можно сделать осторожный вывод о влиянии сезонности на ответы. Последний квартал года как раз будет периодом подведения итогов для большинства сельскохозяйственных компаний.

Также незначительно отстала промышленность, в которой 60% опрошенных ждут увеличения оборотов, что неудивительно, учитывая, что в III квартале лишь у 9% промышленных компаний снизилась выручка. Но вот в сфере торговли лишь 38% ожидают роста, и это несмотря на скорые новогодние праздники.

Размеры оборотов оказались не настолько решающим фактором в вопросе ожиданий. 30% крупных компаний ожидают снижения выручки в IV квартале, тогда как у более мелких этот показатель находится в диапазоне 19–23%. В итоге самыми оптимистичными оказались компании, имеющие оборот в 106–1035 млн тенге, и немного от них отстали фирмы, имеющие оборот в 26–105 млн тенге.

Самым позитивным регионом по обоим вопросам касательно выручки является Мангистауская область. Там прибыль выросла у 66% предприятий, а 85% ожидают её роста в IV квартале. Худшим регионом по совокупности показателей можно назвать Северо-Казахстанскую область, где лишь 15% компаний увеличили обороты, а 12% ждут роста.

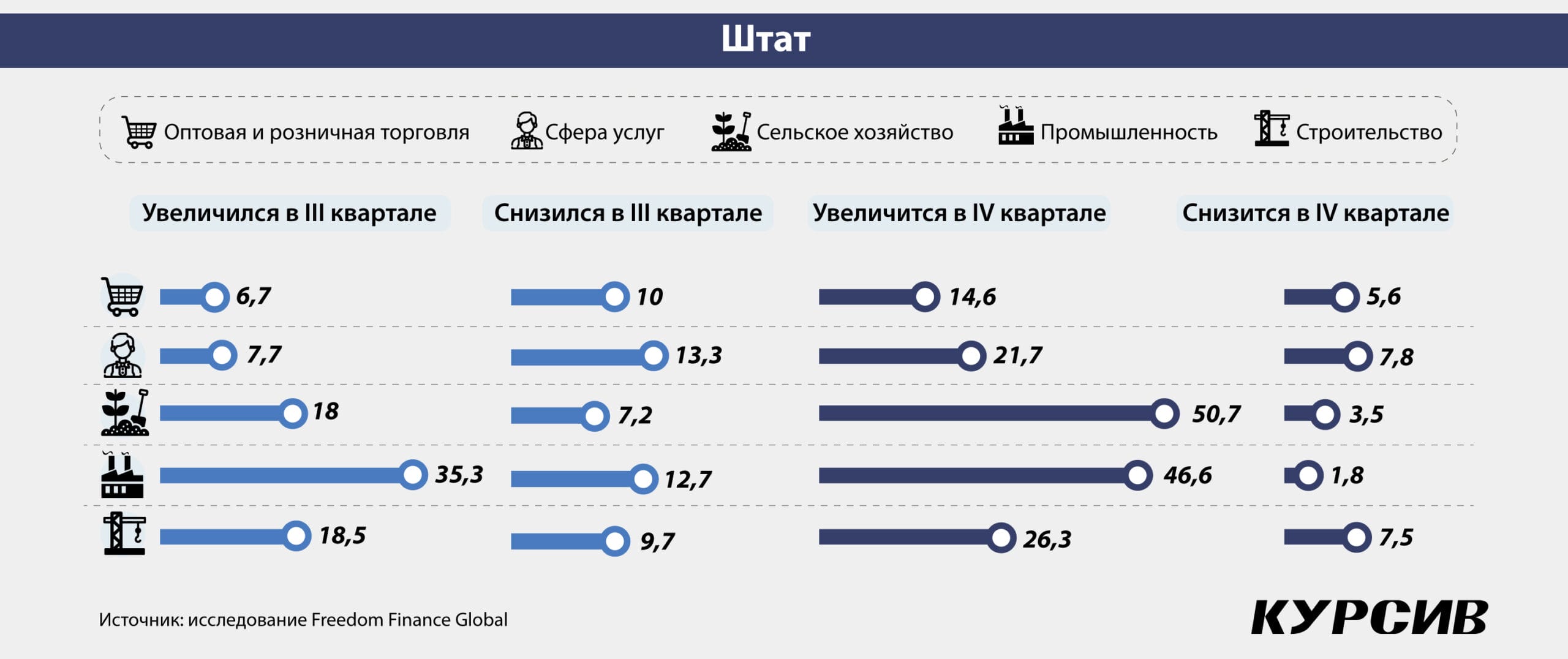

Необходимость в персонале растёт, но не повсеместно

Штат сотрудников казахстанского бизнеса в III квартале в целом вырос. 14,3% бизнесменов указывают на рост штата, тогда как у 10,4% он уменьшился. Почти все остальные респонденты отметили, что количество сотрудников не изменилось.

В размере отраслей вновь можно увидеть значительную разницу в ответах. В промышленности штат увеличился у 35% компаний, а в строительстве – у 19%. При этом в сфере услуг этот же показатель составил лишь 8%, а в торговле – 7%. В указанных сферах также наблюдается большое количество компаний, которые, наоборот, снизили штат: 13 и 10% соответственно. Тем не менее показатель в 13% оказался наивысшим отрицательным результатом. То есть мы не наблюдаем резкого массового сокращения персонала в какой-либо отрасли. Размер компании в разрезе оборотов, наоборот, не показал большой разницы в результатах. В среднем 19% компаний, зарабатывающих от 26 млн тенге в год и выше, увеличили штат. Только мелкие компании с выручкой до 25 млн тенге показали отрицательный чистый результат: 11% таких фирм сократили штат, а 10% – увеличили.

Куда более уверенные показатели можно увидеть в вопросе будущего найма персонала в IV квартале. Почти 30% компаний намерены увеличить персонал, тогда как противоположный ответ дали лишь 5,3%. Явными лидерами среди отраслей являются сельское хозяйство и промышленность: 51 и 47% компаний соответственно намерены расширить штат.

Тем не менее остальные отрасли также показали нетто-положительный результат. Так, у аутсайдера в лице торговли 15% компаний планируют увеличить штат и лишь 6% – сократить в IV квартале. При этом чем больше компания, тем меньше доля тех, кто планирует увеличивать штат: лишь 13% самых крупных компаний, ранжированных по обороту, планируют расширение персонала. Более того, отметим высокую долю затруднившихся ответить – 24%, что, вероятно, указывает на более комплексную структуру таких компаний и отсутствие точной информации у опрашиваемого руководителя. Больше всего позитива в вопросе увеличения штата показывают средние компании. 37% фирм, чей годовой оборот находится в диапазоне 106–1035 млн тенге, планируют рост количества сотрудников.

МСБ постепенно расширяется

Казахстанский малый и средний бизнес в большей степени расширяется, чем сокращается. Причём этот тезис верен как в вопросе прошедшего расширения в III квартале, так и в вопросе будущего. 37% опрошенных компаний осуществили расширение бизнеса в исследуемом периоде. 29% – за счёт собственных средств, 8% – за счёт займов. Лишь 5% компаний были вынуждены сократить бизнес.

В разрезе отраслей явным лидером является сельское хозяйство с результатом в 58%. Также хорошие результаты показала отрасль промышленности, в которой расширились 46% компаний. Последними оказались отрасли строительства и услуг (по 23% в обоих случаях). Тем не менее, если в сфере услуг сокращение бизнеса не такое частое явление (6%), то в строительстве оно достигло 11%. Также отметим высокую долю промышленных компаний, которые расширились за счёт заемных средств (17%). Ожидаемо крупные структуры расширились в меньшей степени, чем другие, из-за высокой базы. Таких среди крупных компаний оказалось лишь 24%, тогда как наибольший показатель (45%) – у компаний, имеющих годовой оборот в 106–1035 млн тенге. Лучшим регионом стала Туркестанская область, где 60% компаний расширили свой бизнес.

Среди отечественных компаний МСБ 38% намерены расширять бизнес в IV квартале. При этом 28% планируют сделать это за счёт собственных средств, 10% – за счёт заемных. И в этом вопросе в лидерах – отрасль сельского хозяйства, в которой 56% компаний намерены расширять собственное дело. Однако на этот раз лидерство оказалось не таким явным, так как те же 56% промышленных предприятий планируют расширяться в IV квартале. Интересно отметить, что 15% сельскохозяйственных компаний планируют использовать заемные средства для расширения, что является самым высоким значением. Аутсайдером вновь оказалась сфера услуг, в которой лишь 24% компаний планируют расширение. Ситуация в разрезе размеров аналогична предыдущему вопросу. 48% компаний из категории с оборотом в 106–1035 млн тенге планируют расширение. Лидером опроса стала Мангистауская область, где 69% предприятий планируют рост.

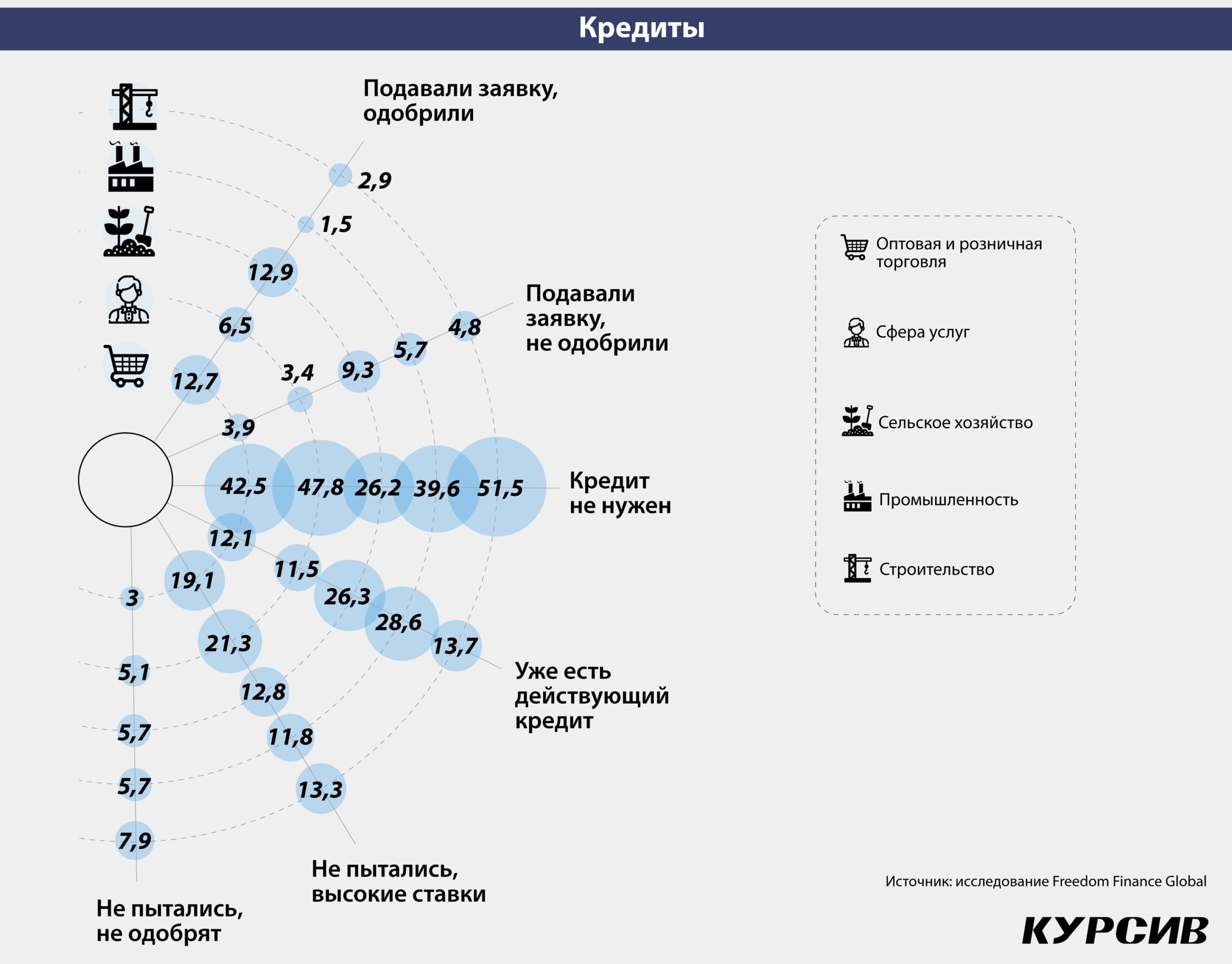

Четверть представителей МСБ не могут получить кредиты

На вопрос о попытке получить банковский кредит в III квартале 9% компаний ответили, что подавали заявку и получили одобрение, 5,4% получили отказ. 17,5% респондентов ответили, что у них уже есть действующий кредит, 16,6% не стали обращаться из-за высоких ставок, а 4,9% посчитали, что заем им все равно не одобрят. В итоге 26,9% компаний так или иначе интересуются возможностью занять деньги для бизнеса, но по различным причинам так и не получают их. 40% предприятий посчитали, что кредиты сейчас им не нужны.

Среди отраслей наибольшее одобрение наблюдается в сельском хозяйстве и торговле, где 13% респондентам одобрили кредиты. Однако в случае с торговлей, вероятнее всего, кредиты оформляют индивидуальные предприниматели, учитывая распространенную практику получения обычных потребительских займов для пополнения оборотных средств небольшого бизнеса. В случае же с сельским хозяйством можно отметить наличие льготных схем кредитования по поддержке данной отрасли – как мелким хозяйствам, так и крупным агрофирмам, что отражается в высокой доле одобрения. Также наибольшее количество отказов (9% компаний) отмечается в сельском хозяйстве. В целом данная отрасль наиболее активна в этом вопросе: лишь 26% сельхозкомпаний не интересуются возможностью получить кредит.

Высокими ставками больше всего обеспокоен бизнес из отрасли услуг и торговли, где на это указывают 21 и 19% компаний соответственно. Что интересно, размеры бизнеса не особо повлияли на беспокойство о стоимости денег. Хотя и финансовая теория говорит, что чем больше компания, тем дешевле кредитные деньги. Крупные фирмы с оборотом выше 1,036 млрд тенге не подавали кредитные заявки. Нужно отметить, что таких в опросе было лишь 19.

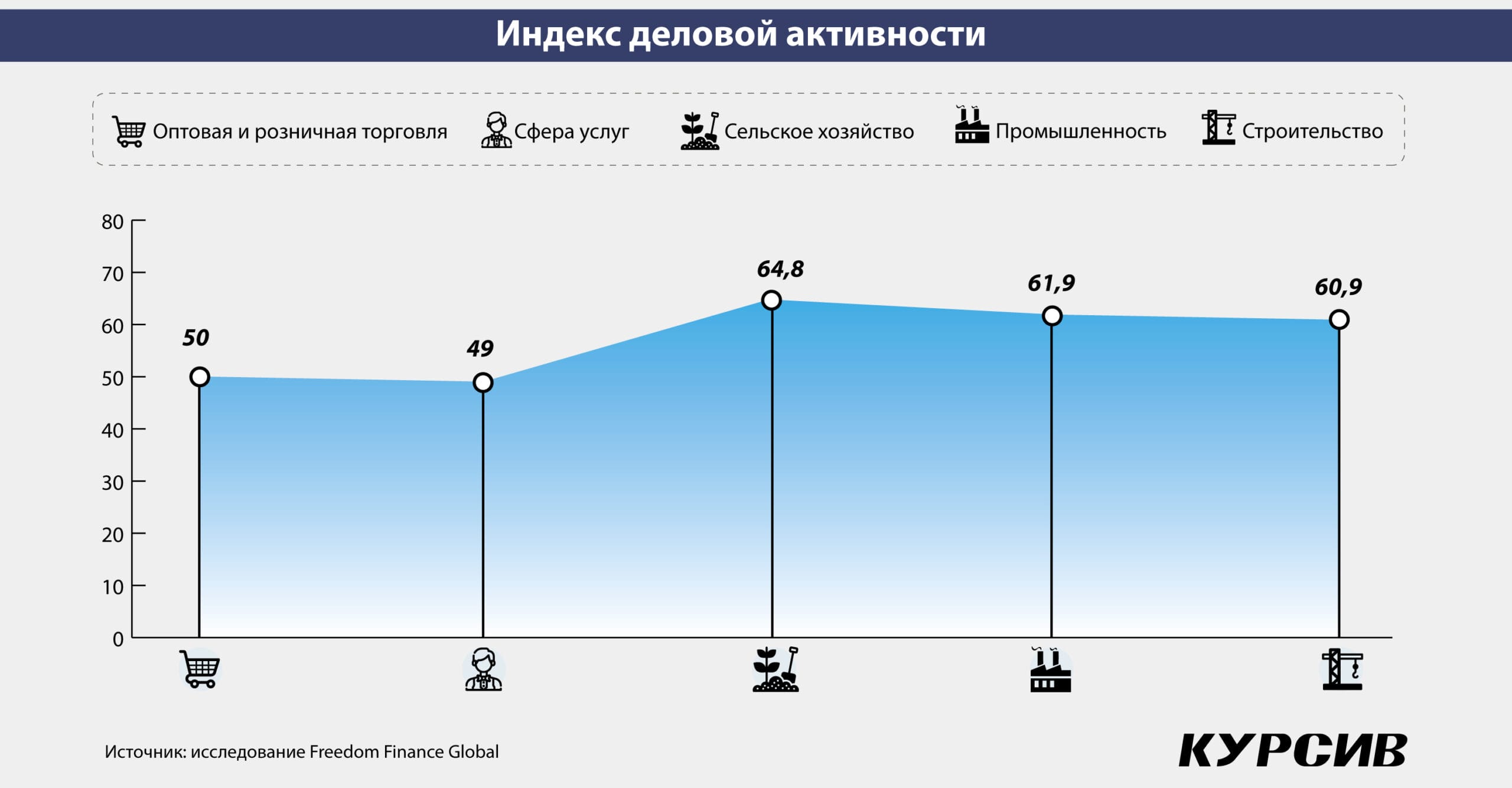

ИДА малого и среднего бизнеса оказался в положительной зоне

Индекс деловой активности (ИДА) является распространенной по всему миру метрикой для определения деловой активности бизнеса. Текущий ИДА, по версии Национального банка, основанной на опросе бизнеса из реального сектора, составляет 49 пунктов. ИДА малого и среднего бизнеса, по версии исследования Freedom Finance Global, в III квартале составил 56,7 пункта. Это указывает на позитивный деловой климат в среде МСБ.

Наивысший результат был зафиксирован в вопросе изменений условий производства за прошедший месяц: 30% компаний отметили улучшение, а 13% – ухудшение условий. Подчеркнем, что этот вопрос оказался не особо актуальным и применимым для большинства компаний из сферы услуг и торговли, учитывая низкую долю положительных и отрицательных ответов. С другой стороны, в сферах строительства, промышленности и сельского хозяйства от 41 до 43% компаний отметили улучшение условий для производства в последнем месяце. Также неплохо себя чувствуют в вопросе производства крупные компании. 37% из них фиксируют улучшение условий и лишь 15% – ухудшение. Но вот компании с оборотом от 106 млн до 1,035 млрд тенге, наоборот, показали почти нейтральный результат: 20% позитивных ответов против 19% негативных.

Также неплохо себя проявили два компонента ИДА: «Время доставки» и «Новые заказы», которые набрали 57,7 и 57,3 пункта соответственно. Время доставки за прошедший месяц улучшилось в 23% компаний, тогда как ухудшение отмечают лишь 8%. Вопрос оказался более актуальным для производственного сектора. В отрасли строительства 35% компаний отмечают улучшение этого компонента, тогда как обратное мнение имеет лишь 1%. Но вот предприятия с крупнейшими оборотами, наоборот, ощутили ухудшение в показателе «Время доставки». На это указывают 23% крупнейших фирм, с ними не согласились 19%.

В остальных же размерных группах ситуация обратная и позитивная. В сегменте «Новые заказы» крупнейшие фирмы указывают на значительное улучшение: 56% позитивных ответов против 14%, тогда как у других компаний результаты намного скромнее. В целом же 34% компаний указывают на увеличение новых заказов, а 20% – на их уменьшение. Среди отраслей больше всего рост новых заказов отмечает бизнес из сельского хозяйства: у 49% есть увеличение, и лишь у 10% – уменьшение.

Неопределенность экономической политики – главный барьер

В ходе исследования также был рассчитан индекс бизнес-барьеров, составленный через опрос по основным факторам, ограничивающим деятельность бизнеса. Показатель индекса бизнес-барьеров выше 100 пунктов указывает на наличие значительных препятствий для ведения бизнеса, показатель ниже 100 пунктов – на умеренные барьеры, не осложняющие в значительной мере ведение собственного дела.

Индекс составил 88,4 пункта, что говорит о незначительном влиянии барьеров. 26% респондентов ответили, что не имеют каких-либо существенных препятствий, но наибольший результат (19%) набрал следующий вариант: «Неопределенность экономической политики в целом (например, налогов, государственных расходов, регулирования, политики Центрального банка)». На второй строчке расположились «Финансовые ограничения» с результатом в 18%. Также в тройку лидеров вошел вариант ответа «Недостаточный спрос» (13%).

Во всех указанных отраслях, кроме сельского хозяйства, «Неопределенность экономической политики в целом» вошла в топ-3 барьера. Но вот сектор услуг, например, больше всех беспокоит стоимость аренды: 16% респондентов выбрали этот вариант. В это же время 25% аграриев считают, что показатель «Финансовые ограничения» для них является главным фактором, тормозящим развитие. Интересно отметить, что в отрасли строительства больше всего компаний, которые вообще не замечают этих препятствий. Таких там набралось 50% при среднем общем значении в 26%.

Размеры компаний также сыграли большую роль и показали разницу в барьерах. У крупнейших фирм на повестке дня стоят «Финансовые ограничения» (35%) и «Нехватка рабочей силы» (30%), тогда как у более мелких компаний эти факторы в среднем набрали 18 и 9% соответственно. Маркер «Неопределенность экономической политики в целом» (28%) сильнее всего беспокоит компании с оборотом в 26–105 млн тенге в год, так же, как и «Стоимость аренды» (20%). Самые мелкие компании в качестве основных отметили следующие преграды: «Финансовые ограничения» (18%) и «Недостаточный спрос» (15%).

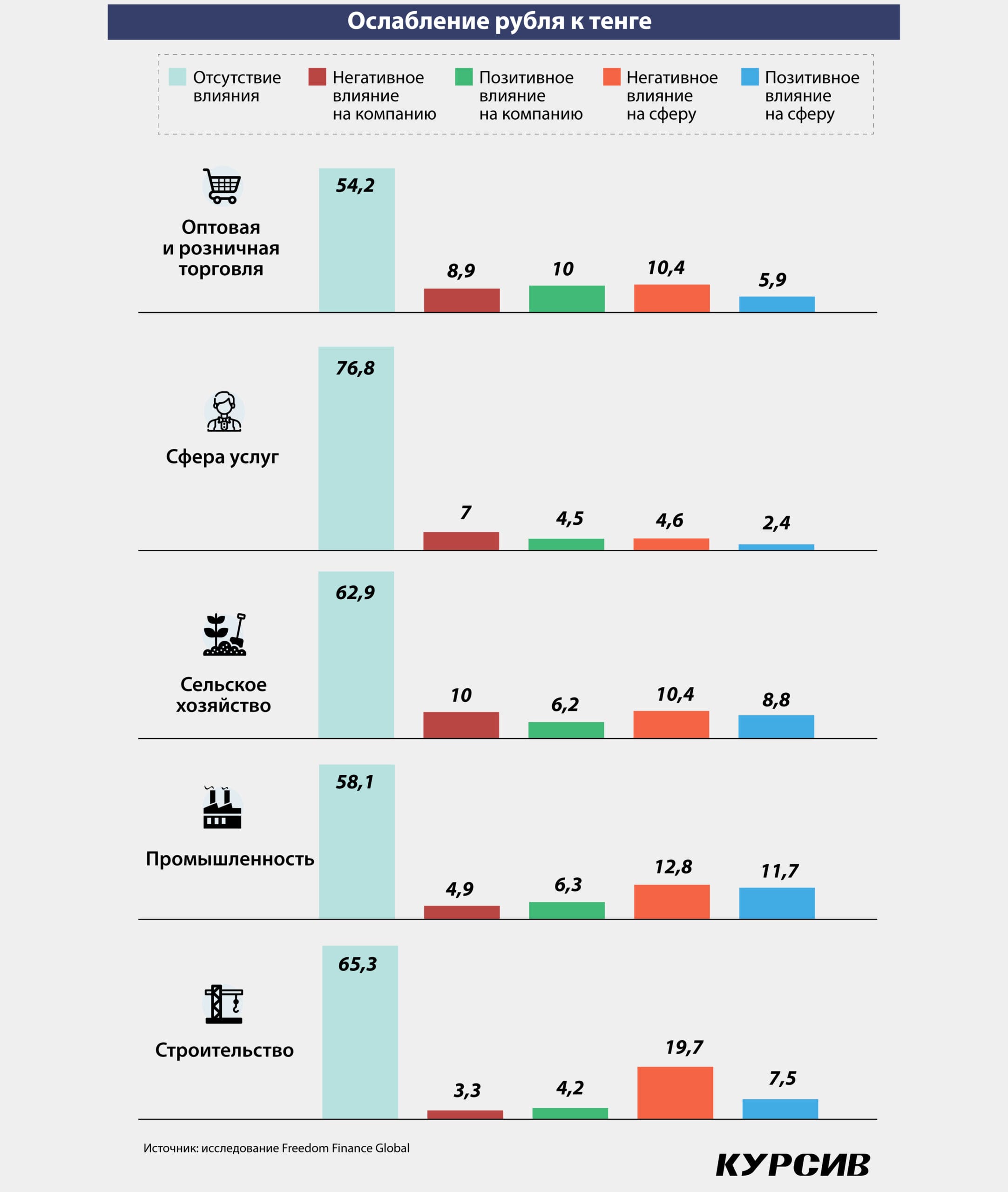

Эффект ослабления рубля переоценен?

Также казахстанскому малому и среднему бизнесу задали пару конъюнктурных вопросов, которые могли показаться наиболее актуальными в III квартале 2023 года. Первый вопрос касался укрепления тенге к рублю. Подавляющее большинство компаний (62,7%) ответили, что это событие не оказало никакого влияния на их бизнес. На чуть большее количество компаний и отраслей ослабление рубля оказало скорее негативное влияние, чем позитивное. 7,7% респондентов отмечают, что лично почувствовали отрицательный эффект, тогда как противоположный ответ дали 6,9%. В разрезе отраслей наиболее индифферентной оказалась сфера услуг: 76,8% компаний отмечают отсутствие какого-либо влияния. Сильнее всего ослабление рубля оказало влияние на торговлю и промышленность. Каждая десятая компания из отрасли торговли ощутила позитивный эффект, тогда как 8,9% отмечают негативное влияние.

Размеры компании также не показали какой-либо значимой корреляции. Малые компании больше всех не волнует ослабление рубля, но вот бизнесы с оборотом в 26–105 млн тенге в год сильнее всего ощутили эффект. Интересно отметить, что больше всего позитива от ослабления рубля испытал бизнес из областей, граничащих с Россией: Северо-Казахстанская (21,1%), Костанайская (20,8%) и Павлодарская (17,1%). С другой стороны, наибольший негатив ощутил бизнес в Восточно-Казахстанской и Кызылординской областях. Там отрицательный эффект от ослабления рубля испытали 27,4 и 25% компаний соответственно.

Традиционные формы оплаты ещё присутствуют

Следующим интересным вопросом для бизнеса стала форма приёма оплаты за товары и услуги. 60% респондентов ответили, что принимают оплату выставлением счета, а 55,6% – наличными деньгами. Новомодные QR-коды заняли третье место с результатом в 45,2%. Банковскими картами клиенты опрошенных компаний расплачиваются в 36,5% случаев, а переводы на карту принимают 30,2% бизнеса.

В разрезе отраслей наличными деньгами больше всего пользуются в сельском хозяйстве (70,3%) и торговле (66,6%). Кроме того, именно в отрасли торговли клиенты чаще всего пользуются оплатой с помощью QR-кодов (64,6%), банковских карт (49,1%) и переводов на карту (39,4%). В промышленности переводы на карту оказались популярными почти в той же степени: 39,2% опрошенных компаний заявили, что принимают подобную форму оплаты. В целом отрасль торговли оказалась наиболее гибкой в плане приёма оплаты. Также во всех отраслях, кроме сельского хозяйства, очень популярно выставление счета: в среднем примерно две трети компаний из этих четырёх отраслей используют подобную форму расчета.

Отмечается следующая тенденция: чем крупнее компания, тем меньше она применяет наличные деньги. Лишь 7% предприятий с оборотом свыше 1,036 млрд тенге в год используют наличные деньги, тогда как среди малых таких набирается 64%. Также в крупнейших компаниях непопулярны переводы на карту (20,4%), оплата банковскими картами (14,9%) и по QR-коду (6,4%). Подавляющая часть крупных компаний (74,8%) выставляет счета своим клиентам. Наиболее популярна «наличка» у бизнеса из области Жетысу (90,2%), а менее всего – у предприятий из Атырауской области (24,6%). Расчет QR-кодами больше всего любят в Улытауской области, где ими пользуются 85,2% представителей малого и среднего бизнеса, а меньше всего – вновь в Атырауской области (20,6%).

Итоги и выводы

Основной вывод данного исследования в том, что композитный индекс деловых настроений казахстанского малого и среднего бизнеса в сентябре 2023 года составил 57,8 пункта. Напомним, что 50 пунктов являются границей между положительной и отрицательной зоной. Получается, что казахстанский МСБ в среднем позитивно оценивает своё текущее, а также будущее состояния.

Казахстанский малый и средний бизнес оказался более позитивным в сравнении с крупными предприятиями. Анализ компонентов деловой активности показывает, что МСБ не имеет ярко выраженных отдельных проблем, кроме, возможно, стагнации фактических оборотов. Тем не менее компании позитивно смотрят на будущее и в целом ожидают увеличения выручки в IV квартале. Возможно, свою роль сыграл фактор сезонности, учитывая, что в некоторых отраслях данный квартал является лучшим периодом на фоне новогодних праздников и сбора урожая. К тому же МСБ активно расширяется и планирует это делать в будущем, а штат работников в среднем больше увеличивается, нежели сокращается. Даже пресловутая дороговизна кредитов не стала заметным барьером для развития малого и среднего бизнеса в целом, так как большей части кредиты в принципе не нужны или уже имеются действующие.

Также можно увидеть очень большие различия в результатах в зависимости от отрасли, в которой работает та или иная компания. В торговле и сфере услуг отмечают снижение выручки, тогда как в остальных отраслях наблюдается рост. В сфере сельского хозяйства предприятия больше получают одобрение по кредитам и в целом имеется очень высокая заинтересованность в их получении, вероятно, на фоне наличия множества льготных программ. Но в то же время намного большей, чем в других отраслях, доле сельхозкомпаний отказывают в выдаче кредитов. В промышленности заметно высокая доля тех, кто использует заемные средства для расширения бизнеса. Кроме того, в сферах торговли, услуг и строительства функционирует большое количество компаний, которые никак не расширялись или не сокращали свой бизнес.

Индекс ИДА МСБ в сентябре оказался несколько выше, чем у крупных компаний, по версии Национального банка. В целом по всем компонентам отмечается позитив. Но также высока доля компаний из некоторых отраслей, для которых ряд вопросов оказался неприменимым. Также казахстанский МСБ отмечает общее наличие барьеров, препятствующих развитию бизнеса. Лишь чуть больше четверти компаний не видят каких-либо значимых препятствий. Сильнее всего бизнесменов волнуют показатели «Неопределенность экономической политики в целом», «Финансовые ограничения» и «Недостаточный спрос».

Также представителям МСБ Казахстана были заданы два конъюнктурных вопроса, касающихся эффекта от ослабления рубля и формы оплаты. Большинство компаний не заметили влияния первого фактора. Что касается новых форм оплаты в виде QR-кодов или переводов на карту, то они пока ещё не вытеснили традиционные способы. Лидером среди всех вариантов является выставление счета на оплату.

В итоге исследование малого и среднего бизнеса показало достаточно интересные результаты, которые несколько отличаются от подобных исследований крупных компаний. К тому же детальность погружения в тему и вопросов позволяет понять, какова ситуация в определенных отраслях, регионах или в разрезе оборотов компаний. С другой стороны, нужно понимать, что общий позитивный настрой вполне логичен, учитывая наличие «ошибки выжившего». Опрашиваются только компании, которые, вероятнее всего, неплохо зарабатывают, принимая во внимание их действующий статус, а следовательно, более позитивно оценивают будущее и текущую ситуацию. Тем не менее для представителей малого и среднего бизнеса, а также органов государственной власти результаты этого исследования будут очень полезными, так как позволяют понять тренды и насущные проблемы в МСБ в целом и в определенных категориях – размер, отрасль, регион – в частности.